标签:知识产权-知识产权交易,电信、传媒、娱乐与高科技-娱乐

引入

完片担保制度最早起源于1950年代,二战后英国政府为了重振电影行业,成立国家电影投资公司(National Film Finance Corporation)为电影项目提供借贷,由此催生了完片担保服务。[1]随后这一制度被美国好莱坞广泛借鉴,成为中小型电影公司制作电影项目时一种必不可少的融资方式。

在中国的电影市场中,完片担保似乎只出现在新闻报道中,很少被应用于实践。根据相关新闻报道,2006年电影《满城尽带黄金甲》采用完片担保服务,Cine Finance公司为其提供了完片担保,帮助电影获得渣打银行的贷款。[2]随后,电影《长城》、《绝地逃亡》以及《机器之血》均尝试了完片担保服务。再之后,关于完片担保的新闻报道也“销声匿迹”了。十几年来,完片担保制度在中国做了多次尝试,但是始终未能成功,原因是什么?

要找出完片担保制度在中国“水土不服”的原因,首先我们需要先了解英美国家电影项目的完片担保模式,然后再来探讨完片担保制度在中国所面临的困境与突破困局的可能。

一、英美国家电影项目的完片担保模式[3]

完片担保(Completion Guarantee)是指完片担保公司为了使制片方获得电影项目的投资或贷款而向电影投资方或贷款方做出的一种保证,保证电影在约定的时间内、在约定的制作费用预算内、按照各方确定的剧本完成拍摄制作,并交付给发行方。

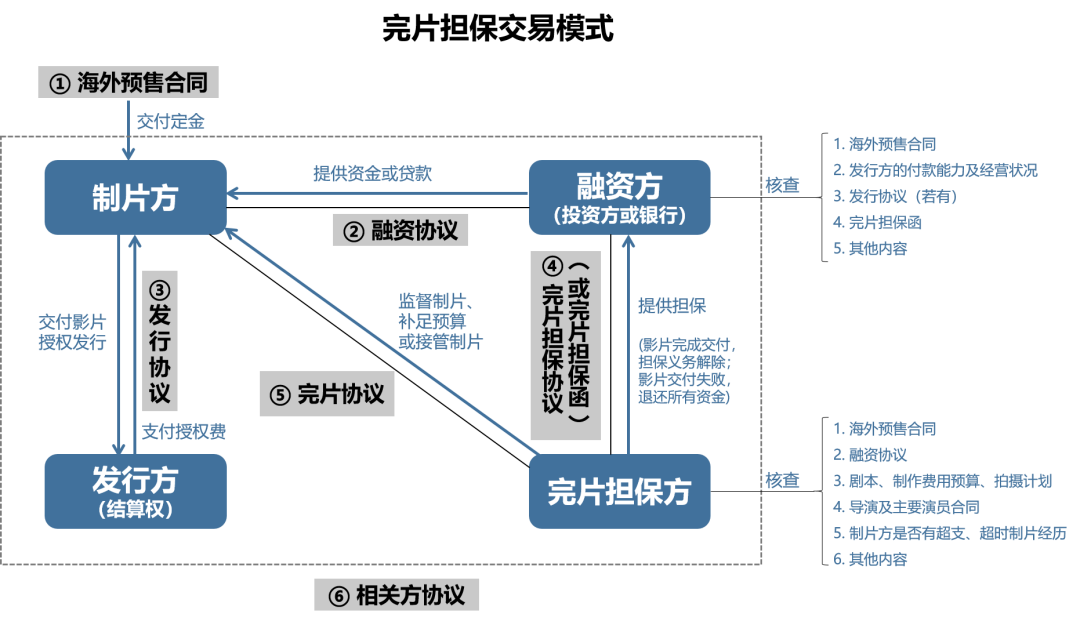

由于电影完片担保涉及的参与方众多,交易模式比较复杂,而且文章篇幅有限,所以,本文从法律关系作为切入口,以图表、说明和举例的方式,重点介绍电影完片担保中各个参与方之间的法律关系和交易逻辑,希望读者可以清晰、直观地了解电影完片担保的交易模式。

1. 制片方与海外发行方

制片方与海外发行方之间的关系是海外发行权的授权关系,二者之间签署海外预售合同(Pre-Sale Agreement)。

在这组关系中,制片方将电影的海外发行权预售给海外发行方,签署预售合同,提前锁定部分海外发行收益。制片方可以从海外发行方获得一笔定金,待影片摄制完成并交付给海外发行方时,再收取剩余的尾款。制片方通过海外发行权的预售,一方面可以获得部分资金用于电影制作,另一方面也有利于以此海外预售作为后期电影融资、发行、取得完片担保的条件。

假设:一家美国制片公司A正在制作一部真人真事改编的电影,其带着电影参加柏林国际电影节,一家德国发行商B对该电影感兴趣,双方协商后签署海外预售合同,A公司将德国地区的发行权授权给发行商B。

2. 制片方与融资方(投资方或银行)

制片方与融资方之间的关系是投资或贷款关系,二者之间签署融资协议(Financing Agreement)。

在这组关系中,制片方为筹集资金拍摄电影,会通过各种渠道和方式寻找资金,包括找亲朋好友投资、找大片厂投资、向银行申请贷款等。融资方在决定投资或贷款前,会对制片方提供的影片相关资料(包括故事大纲、剧本、制作费用预算、拍摄计划、主创人员名单、海外预售合同等)进行审核评估,还会要求制片方从电影完片和电影发行两个方面提供保障措施,以降低其投资风险。就电影完片方面,融资方需要制片方向具备一定资金实力和制片管理经验的完片担保公司申请完片担保,保证影片按时按预算按剧本完成并交付发行;就电影发行方面,融资方要求制片方与具有发行经验和能力的发行方合作。融资方会对发行方的经营状况、付款能力和过往发行影片的经验做背景调查。融资方决定投资或贷款的,与制片方协商付款条件和付款进度,签署融资协议。

假设:真人真事电影的制作费用预算为2500万美元,A制片公司已经获得几方投资共计2000万美元,尚有500万美元的资金缺口,于是,A公司向C银行提出500万美元贷款的申请。C银行审核A公司提供的影片相关资料,取得完片担保函,对发行公司进行了背景调查,经过综合评估,决定向A公司发放贷款。

3. 制片方与发行方

制片方和发行方之间的关系是发行权的授权关系,二者之间签署发行协议(Distribution Agreement)。

在这组关系中,制片方将影片的发行权授权给发行方行使,发行方按发行协议的约定发行影片。通常情况下,发行方享有影片的发行收益结算权,根据发行协议的约定向制片方支付授权费或发行收益。对于提供了完片担保的影片,发行方会根据相关协议的约定以及制片方或完片担保方的指示,将影片的发行收益直接支付给融资方,作为制片方向融资方支付的投资收益或归还的贷款。

假设:A制片公司将真人故事电影授权D发行公司发行,D公司负责电影发行收益的结算。电影公映后,D公司根据协议约定分配发行收益,根据A公司的指示,将影片中A公司应得的授权费或发行收益直接支付给C银行,用于归还A公司对C银行的贷款。

4. 完片担保方与融资方(投资方或银行)

完片担保方与融资方之间的关系是担保人与债权人之间的关系,二者之间签署完片担保协议(Completion Guarantee Agreement)。

在这组关系中,完片担保方向融资方保证影片按时按预算按剧本完成,融资方按约定向制片方支付投资款或贷款,制片方将资金用于影片的拍摄制作,在完片担保公司的监督下按时完成影片。影片完成并交付后,完片保担方的担保义务解除。

完片担保方向融资方提供如下保证措施:当影片制作出现超时或超支的情况时,完片担保方会指导制片方调整拍摄计划、补足超支,保证影片按时完成并交付;当影片无法完成制作时,完片担保方会接管电影项目,委派制片人管理项目,保证影片按时完成并交付;当影片无法完成且也无法接管时,完片担保方则负责退还融资方提供的资金或贷款。以上措施降低了融资方的投资风险。

假设:A制片公司为获得C银行的500万美元贷款,找到E担保公司提供完片担保服务。影片在拍摄过程中,由于A公司管理不力导致影片超支,E公司发现后及时与A公司沟通,调整拍摄计划、补足超支费用,影片最终按时完成并交付发行方。此时,E公司的担保责任解除。

5. 完片担保方与制片方

完片担保方与制片方之间的关系是担保人与债务人的关系,二者之间签署完片协议(Producer Completion Agreement)。

在这组关系中,完片担保方负责监督制片方按时按预算按剧本完成影片并交付。完片担保方向制片方收取担保费用,该费用相当于影片制作费用的一定比例。

在提供完片担保服务前,完片担保方会审核影片相关资料(包括海外预售合同、融资协议、发行协议、电影剧本、制作费用预算、拍摄计划等文件),调查制片方是否有超支和超时制作的历史,查看导演协议和主要演员协议是否有影响电影按时完成的约定等,综合评估影片按时交付的可能性。在影片摄制过程中,完片担保方会全程监督影片的摄制工作,出现问题及时纠正:当影片出现超支或超时的情况时,完片担保方会及时指导制片方调整拍摄方案或补足超支费用,制片方按调整后的方案完成影片的制作;当确定制片方无法完成影片的制作时,完片担保方会直接接管电影的后续拍摄,保证影片拍摄工作重回正轨,能够按时完成并交付。

假设:在制作过程中,完片担保公司E发现制作账户中的资金流水与制作预算存在出入,同时影片的导演连续几天未能完成拍摄计划,影片存在严重超支和超时的风险,E公司提示A公司后,仍未纠正,E公司决定接管制片并及时补充资金,最终力挽狂澜,影片得以按时完成。

6. 融资方(投资方或银行)、制片方、发行方、完片担保方

除了上述协议外,融资方、制片方、发行方与完片担保方还需共同签署相关方协议(Interparty Agreement),相关方协议是唯一一份能够同时约束各个参与方的协议,对所签署的其他协议具有最终解释权。参与方通过该协议约定共同认可的利益分配方式和利益回收顺序。

二、“完片担保”引入中国所面临的困难

鉴于目前中国电影产业的发展阶段比较初期,引入完片担保制度的时机尚不成熟,还需要解决一系列的问题。

1. 没有统一的行业交易规则体系

完片担保得以顺利实施的基础是具有一套完整的电影工业化体系和交易规则体系,电影融资、制片、发行、收益等各个环节形成持续运转的闭环系统。在中国,电影产业的工业化处于前期探索阶段,电影行业尚没有统一的交易规则可以遵守,电影参与方通常按各自的经验进行项目管理,行业外的人看不懂电影行业,不清楚行业的交易规则,看不清投资逻辑和投资风险点,不敢贸然投资,这些都给电影行业的融资和完片担保的落地实施带来了困难。

2. 金融工具没有发挥作用

在中国,电影项目的融资模式相对比较单一,资金主要来自于大型电影公司或视频网络平台的投资,而很少有金融机构参与其中。由于金融机构对外投资或贷款更偏爱低风险和稳定性,所以,对于电影这种高风险的投资,金融机构会非常谨慎。在对外贷款时,金融机构通常会要求申请以有形资产作为抵押物,对无形资产的认可度不高,所以,电影作为无形资产,很难取得金融机构的投资和贷款。另外,金融机构内部没有专设影视投资的部门,业务上涉及电影行业的也很少,所以,没有太多金融工具被用于影视行业,这些都导致了影视行业融资难的问题。

3. 不重视财务和法律

在目前中国的电影行业中,很多投资方只重视创作人员,而忽略了制片、法律和财务等专业服务的重要性。由于对上述专业服务的不重视,很多电影项目出现制片管理混乱、财务账目不规范、合同权利义务约定不清晰等问题,影响项目的顺利完成,也影响完片担保制度在中国电影市场的落地实施。

4. 对电影长尾价值的认识不足

据了解,好莱坞电影的收益中,院线票房收入占整个电影项目收入的比例大约在30%左右,[4]其他收入(包括授权给电视平台和网络平台的收入、授权开发衍生品的收入等)占比约70%,长尾价值非常大。而在中国的电影行业中,电影项目的收益构成比较单一,院线票房收入占到整个电影项目收入的90%以上,后期衍生价值的收入占比很小。[5]单一的收益结构导致电影投资的高风险,电影票房收入不稳定,后期价值不足,这些都会影响投资人做出电影投资的决策。

除上述需要解决的问题之外,还有很多影响完片担保落地中国的原因,如缺少电影版权价值评估体系、缺少有经验的制片管理人和影视法律人、电影审查标准不清晰导致电影发行的不确定性、没有成熟的海外预售制度、版权意识不强、缺乏契约精神等,在此作者就不再一一赘述分析了。

三、“完片担保”本土化的可能路径

为了构建符合中国国情和政策的完片担保交易模式,作者提出以下几点建议:

1. 建立统一规范的行业交易规则

完善的行业交易规则体系不仅是完片担保存活的前提,更是电影行业实现良性循环发展的基石。建立统一规范的行业交易规则需要制片公司、发行公司、金融机构、财税法服务人员和电影创作人员的共同参与,发挥各自的专业技能,完善电影制片的各个环节,从而构建统一、清晰透明的行业交易准则。

2. 鼓励金融机构进入电影行业并持续发力

完片担保服务费大约占电影制作费用的2%至3%。[6]就目前中国的电影市场来讲,如果中国电影大部分都使用完片担保服务,完片担保公司每年可以从电影项目中获得几亿甚至几十亿的担保费收入。考虑到巨大的市场空间,应该鼓励金融机构进入电影行业,在内部设立专门的影视投资部门,开发影视投资相关的业务;大胆创新,开发适用于影视行业的金融工具。金融机构的融入不仅为影视行业提供资金支持,同时也为金融机构在新兴的非传统领域获得巨大收益提供了机会。

3. 专业的人做专业的事,搭建行业融资平台

近几年,由于电影行业融资比较困难,为了筹集资金,有些主创人员开始参与谈项目、谈融资,以至于没有时间和精力进行创作,结果导致创作完不成、钱也没有融到,项目一直无法启动。针对这种乱象,作者给出几点建议:首先,让不同专业的人负责各自专业的事,这是电影得以顺利完成的关键。例如制片人负责管理项目、寻找资金,编剧负责剧本创作,导演负责指导拍摄、把控影片质量,法律人负责合同的谈判和起草,财务人员负责财务管理等。其次,尝试与金融机构深度绑定,与专业的金融机构合作建立影视行业的融资规则,搭建专业的融资平台,发挥金融工具的作用,为电影行业解决项目融资难的问题。

4. 借助视频平台进行完片担保尝试

视频平台作为发行平台,通过播放大量的网剧和网大而掌握了海量的数据,了解观众的喜好,从而可以建立一套网剧和网大的项目评估机制。

根据项目获得的评级结果不同,制片方可以从网络平台获得不同金额的版权费或制作费。投资方可以通过网络平台的评估机制预估项目的收益,从而为投资方的投资决策提供重要的参考依据。对于投资方而言,有了确定的发行渠道和评估机制,如果再加上完片担保服务,投资方对该项目的投资风险基本就降到最低。对于完片担保公司而言,制片方和投资方需要有人提供完片担保服务,发行方又是具备资金支付能力的网络平台公司,完片担保公司只需要监督项目按时按质交付,即可解除所有担保义务,取得担保费,这种融资方式值得尝试。在这套机制下,网剧和网大的融资、制作、发行和收益就形成了一个完整的闭环交易模式,这也为完片担保服务创造了良好的试行环境。

5. 发展版权评估体系

政府部门、企业以及多方专业机构应共同合作,搭建电影版权评估体系,充分发挥电影的长尾价值。如果能够形成一套以融资为目标的标准化评估体系,让行业外的投资方和金融机构看到行业的盈利点,就能够吸引更多的资金进入电影行业,从而解决电影行业融资难的问题,让制片公司创作更多的高质量项目,让投资方获得更多的投资收益,让行业进入良性的循环发展状态。

6. 尝试搭建一个理想的完片担保交易模式

针对中国电影市场现状,仅考虑票房收益的情况下,作者尝试提出一个理想的完片担保交易模式方案,供大家探讨。

假设,一年的电影票房总收入600亿元,将适用完片担保服务的标准设定为票房收入达2亿元的影片,粗略计算,除去票房爆款的几部大片之外,一年大约有200部票房超过2亿元的影片,这才是一个良性的电影市场。

假设我们在这样一个良性的、理想的电影市场环境中,对制片公司而言,票房收入2亿元,制片公司可以获得的票房分账收入大约为6000万元,扣除宣发成本1000万元(假设),剩余5000万元是制片公司最终获得的票房净收益。在这种情况下,制片公司如果将制作成本控制在5000万元以内,影片就不会亏损,投资方和银行就可以安稳地收回投资和贷款。这类影片的收益可控、回收路径明确,投资方和银行就愿意进行投资。明确了收益路径后,投资方关注的核心问题就是影片能否按时按预算按剧本完成并交付。

如何保证制片公司在5000万元的预算范围内,按时按剧本完成影片?这时就需要完片担保服务的介入。假设,制片公司承担30%的费用作为前期开发费,之后再找其他渠道融资30%,剩下40%的部分再向银行申请贷款。制片公司获得这40%的资金,就可以完成影片的制作。这种情况下,银行需要完片担保公司为这40%的部分提供完片担保服务,保证制片公司在收到这40%的资金后可以按时完成影片并交付。

在上述假设的理想环境下,票房收入2亿元的影片可以作为适用完片担保服务的标准影片,融资、制片、发行和收益等几个方面形成了一个完整的闭环,各方的责任义务清晰、目标明确,在这种理想环境下,完片担保服务可以顺利实施。

7. 积极利用相关政策搭建融资平台

2023年7月14日发布的《中共中央 国务院关于促进民营经济发展壮大的意见》中指出,要“健全银行、保险、担保、券商等多方共同参与的融资风险市场化分担机制”。完片担保制度的初衷是分担电影制片的风险、帮助制片方获得更多资金,在这一政策背景之下,可以继续推广知识产权等无形资产的质押融资业务,搭建电影项目融资平台,从而助推完片担保制度有效落地。

结语

在目前中国电影市场的融资环境下,为解决中小型电影公司制作电影融资难的问题,完片担保交易模式成为一种值得引入和尝试的融资模式。解决完片担保制度“水土不服”的困境,需要不断探索中国电影产业的发展特点与发展进程,结合有利的政策与制度,形成扎根于中华大地、符合中国电影产业发展要求、具备中国特色的完片担保制度。

感谢制片人侯俐老师对本文提出的宝贵意见。

扫码订阅“金杜律师事务所”,了解更多业务资讯

参见电影金融公司官网:http://www.filmfinances.com/zh-hans/about-3(2023年9月11日最后访问)。

吴晓武:《为什么完片担保在中国举步维艰?》,载《电影艺术》2011年第1期,第94至99页。

该部分在综合参考5本书籍中与完片担保相关的内容后,概括整理而成,故在此将书目统一列出:(1) Gregory Goodell, Independent Feature Film Production (Revised Edition), St. Martin’s Griffin, 1998, p.16-25.(2) Paul A. Baumgarten, Donald C. Farber, and Mark Fleischer, Producing, Financing and Distributing Film: A Comprehensive Legal and Business Guide (2nd Edition), Limelight Editions, 2004, p.131-145.(3) Bill Daniels, David Leedy, and Steven D. Sills, Movie Money: Understanding Hollywood’s (Creative) Accounting Practices (2nd Edition), Silman-James Press, 2006, p.176-179.(4) Schuyler M. Moore, The Biz: The Basic Business, Legal, and Financial Aspects of the Film Industry (4th Edition), Silman-James Press, 2011, p.69-113.(5) 张锐、史从姗、[美]弗莱德·米尔斯坦:《电影完片担保》,中国传媒大学出版社2020年版。

尹鸿、王熠婷:《解析美国电影产业》,载《电影艺术》2005年第4期,第120至128页。

王冬梅、刘永沛:《中国电影产业交易运作指南:规则、合同与案例》,北京大学出版社2021年版,第243页。

张锐、史从姗、[美]弗莱德·米尔斯坦:《电影完片担保》,中国传媒大学出版社2020年版,第117页。